在霍华德·马克斯最近发表关于“巨变”概念的备忘录之后,我不得不思考似乎普遍存在于投资者头脑中的有趣的认知失调现象。 正如马克斯明智地指出的那样,“自欺欺人使得人们在相反的信息到达后很长时间仍坚持自己的观点。”

在过去的半年里,我的脑海中一直萦绕着一种挥之不去的不安,特别是与加密货币的未来有关的不安。 沉浸在加密推特中,我置身于永远乐观主义者的回声中,这些人被迫——无论是由于工作性质还是环境——保持对行业的忠诚。 这种情况扭曲了我们的看法,并使我们每天消费的信息带有固有的偏见。

以阿瑟·海耶斯为例。 他写了许多关于宏观经济状况的精彩文章,但毫无疑问,他的叙述总是以对伟大的“中本聪勋爵”的崇敬致敬而达到高潮。 为什么不呢? 一个曾经创立过加密货币交易所的人,现在经营着一家投资于“一切去中心化”的家族办公室基金,他一定是看涨加密货币的,对吧?

这就是不和谐之处。 我胸口的不安感促使我退后一步,真正问自己:这次有什么不同吗?

sea change(海变):彻底的转变,态度、目标方向的彻底改变。 。 。 (语法学家)

霍华德·马克斯称这是一次巨大的变化。 今天,当我们走向不确定的地缘政治未来和更加不稳定的经济环境时,我认为重新评估我们对加密货币市场的信念是谨慎的,甚至是必要的。

作为资产配置者,更重要的是,我们将未来的大部分押在加密货币上,就必须不断挑战我们的信念。 我们不能也不应该安于现状,认为“下一次减半将会给我们带来动力”。

因此,这篇文章可以作为我思考加密货币未来将如何塑造的思考。

让我们从一些简单但概率很高的事实开始。

1. 未来很可能是非零利率

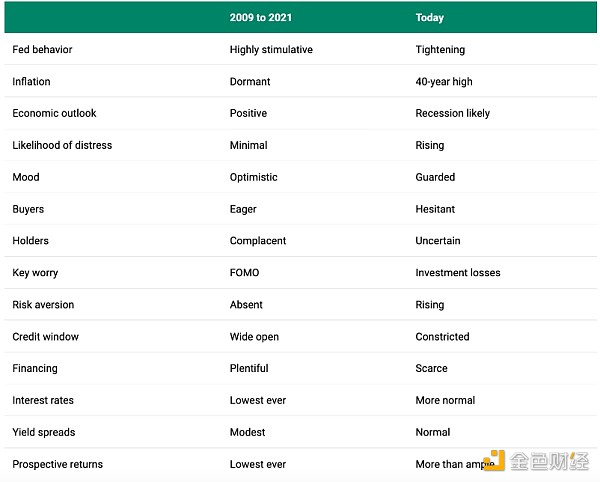

霍华德·马克斯的《巨变》

根据霍华德·马克斯富有洞察力的“巨变”备忘录中提出的观察,美联储回到零利率时代的可能性似乎越来越小。 四十多年来,我们一直是利率下降趋势的受益者。 维持既不刺激也不限制的“中性利率”的论点似乎更合理。 这种立场将为美联储未来的经济刺激提供一定程度的灵活性,而美联储似乎热衷于保留这一概念。

未来的道路可能涉及当前利率现状的转变。问题在于下降的幅度 —— 而不是倾向于2-4%的范围,我更倾向于0-2%的轨迹。

2. 因此,2020-2021年的牛市不会重演

这是需要强调的重要一点,因为作为投资者,我们必须调整我们的预期。

2020-21 年不仅仅是零利率现象; 这是多种因素的结合:风险资本流入、价值数十亿美元的交易所的出现、算法稳定币和高杠杆对冲基金,所有这些都促成了显著的渐强。

你转过的每个角落,你进入的每个咖啡馆——人们都在谈论加密货币。 即使我们看到零利率回归,我们似乎也不太可能见证同等规模和速度的牛市。

3.回报将会压缩,但加密货币的卖点仍然是其优异的表现

这并不是说我们不会经历牛市。 重新调整预期是谨慎的做法。 预计回报会更加集中、持续性较差。

回报和可持续性将被进一步压缩

这并没有否定加密货币市场的内在吸引力。 加密货币行业的整体市值仍然比苹果公司的市值低 23 倍。 由于具有巨大的扩张空间,其价值主张不容低估——整个行业的技术应用仍处于起步阶段,其售价仅相当于一家 FAANG 公司的价格。

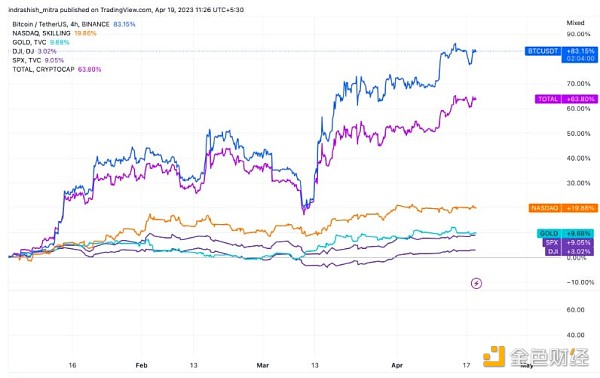

再加上今年以来 BTC 的表现几乎优于所有其他资产的回报,这一事实成为投资者难以忽视的论点。 这一趋势促使资产管理公司认真考虑以符合监管的方式让客户进入比特币投资领域。

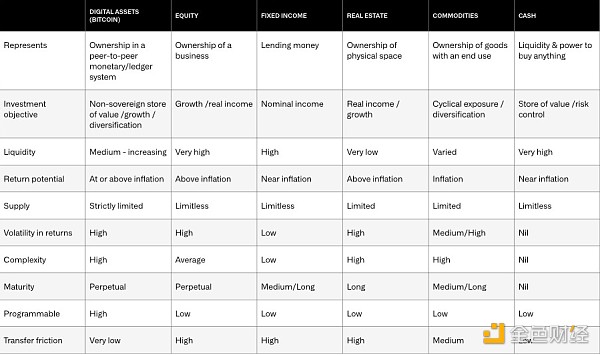

数字资产作为一种全新的资产类别出现,与 20 世纪 90 年代的大宗商品有相似之处 —— 两者都面临着对其投资适宜性的广泛怀疑。

4. 传统金融想要参与其中

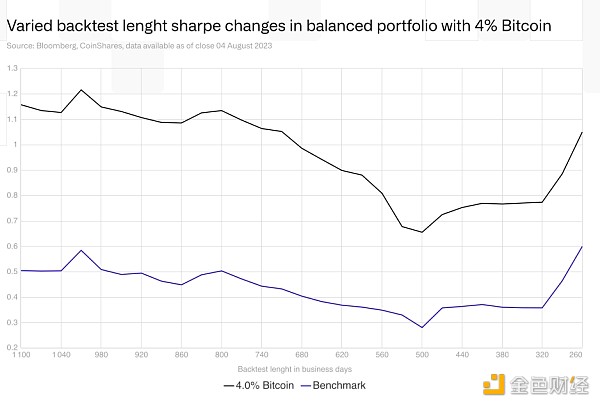

因此,我相信投资组合中越来越多地采用数字资产已成为常态。 在一个以 2 年期国债收益率为基准的高利率世界中,加密货币市场提供了巨大的回报和可控的风险 —— 如上所示,相对于比特币,4% 的投资组合权重并没有实质性地增加最大回撤,其年化回报率接近其他资产的两倍。

特别是,Coinshare 报告显示:

相对于其他另类资产,比特币的较小权重对夏普比率具有巨大的积极影响;

相对于其他另类资产,比特币的较小权重也会对多元化产生巨大的积极影响;

任何加密货币业内人士长期以来都接触过“传统金融即将到来”这一想法,并且对此表示怀疑。 毕竟,这句话在每一个周期中都得到了回响。

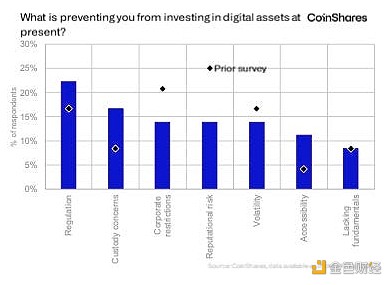

但我坚信,随着监管框架和配套基础设施开始形成,未来十年将标志着来自传统金融机构的资本流入逐渐持续激增。 事实上,我们可以看到,调查中的投资者将监管视为购买数字资产的最大障碍。

Coinshare 对 49 名投资者进行的调查,资产管理规模达 7500 亿美元

我认为他们正在等待的绿灯是比特币ETF的批准 —— 这不仅取决于提交,还取决于提出提案的实体的声誉。金融巨头,尤其是贝莱德,参与批准这一提案具有深远的影响。它是传统金融机构在数字资产领域增强信心的前兆。

5. 随着 Tradfi 的出现,叙事的转变

迄今为止,比特币有两种主要的说法:

在其成长阶段,比特币就像一只科技股;

在成熟阶段,比特币就像一种价值储存手段。

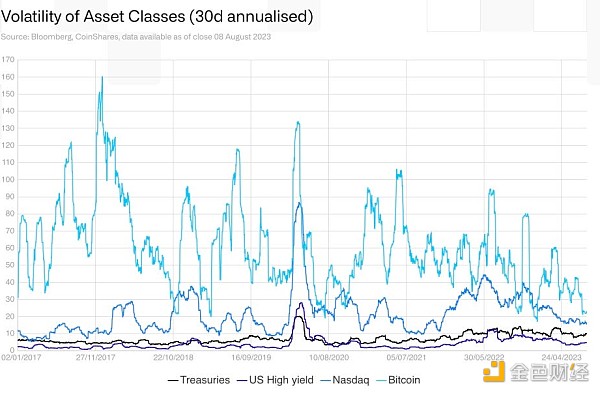

我相信,随着不稳定的经济情况到来,第二种说法将在未来几年盛行。 随着比特币的成熟,波动性的降低增加了比特币作为“价值储存手段”说法的分量。

叙事在加密货币领域发挥着关键作用,它们往往受到价格动态的推动。 然而,不断变化的形势需要开放的心态和适应性。

6.许多代币,即使是当今最大的代币,也将趋向于其基本价值

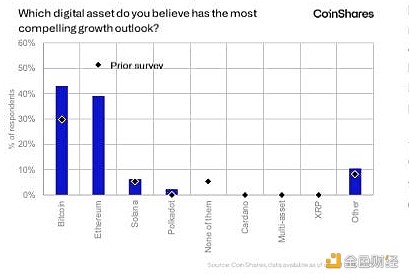

Coinshare 对 49 名投资者进行的调查,资产管理规模达 7500 亿美元

这将是比特币的结果,也是整个行业作为资产类别走向成熟的结果。 如上所述,他们中的许多人对山寨币不太感兴趣。

传统金融的进入将迎来更典型的传统金融世界的估值模型。 这种转变可能会促使人们重新评估数字资产的基本价值,并可能揭示许多治理确实毫无价值。

其他不太站得住脚的信念

我上面列出的事实构成了坚定的基础支柱,我相信它们将成为数字资产进入下一个十年的基石。

未来是被允许的、私密的

大型金融机构非常需要私有区块链来满足其客户的需求,并且可能不能过多依赖现有的区块链,因为一个错误可能会导致数百万美元的价值损失。

DeFi 使其成为一种独立于传统数字资产集合的“资产类别”

这更多地处于边缘,但我确实认为 DeFi 不受监管的可能性很小 —— 但传统金融只是被禁止与他们开展业务。

小国家将在其主权财富基金中采用比特币

比特币作为价值储存手段的叙述是一个自我实现的预言,如果某些国家开始购买比特币作为美元/黄金的替代品,我不会感到惊讶。

RWA 代币化、人工智能 x 加密货币、能源 x 区块链将成为焦点

我认为有潜力成为未来十年最大的叙事。 特别是,能源市场确实在碳信用方面(KlimaDAO 等)看到了一些有趣的创新,我认为这些创新有潜力。

验证者作为收益来源

我认为这对于以太坊来说是最有可能的,想要接触具有收益的数字资产的客户可以购买“LSD 式”套餐,以 ETH 计价,同时提供质押的 ETH APY。

这就是我对未来十年的看法的总结。 未来十年将是数字资产占据中心舞台的关键时刻,我计划为此而存在。